В очередном комментарии о последних событиях в российской экономике Сергей Алексашенко, старший научный сотрудник Института Брукингса, анализирует последние данные Росстата, отмечая признаки того, что экономика, возможно, наконец, достигла «дна», и удивляясь упорному нежеланию ЦБ повышать ключевую ставку.

Пока ЦБ России медлит с понижением ключевой ставки, глава ФРС Джанет Йеллен (на фото) приняла решение повысить ее в США, что и было сделано 15 марта 2017 г. Фото: Bao Dandan, Xinhua / ТАСС.

Россия не Португалия

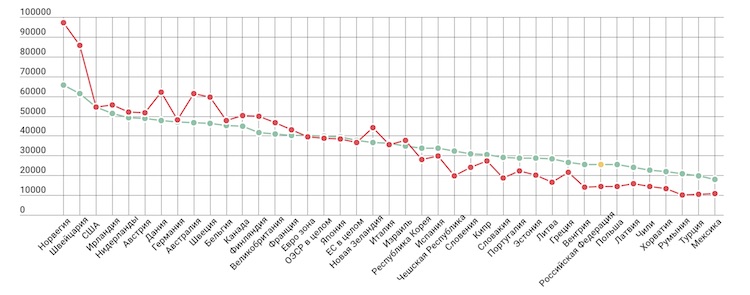

Росстат опубликовал результаты совместного с Евросоюзом и ОЭСР сопоставления ВВП и ППС (паритета покупательной способности) за 2014 год, который для российской экономики пока является «пиковым». Эти данные свидетельствуют, что объем ВВП по ППС на душу населения в России по итогам того года составил 88,4% от уровня Португалии.

Из «хороших новостей» можно отметить то, что Россия все еще опережает Польшу, а также все балканские страны (за исключением Словении). Из «плохих новостей» я бы отметил то, что результаты сопоставления однозначно говорят о том, что никакой сырьевой зависимости не существует — достаточно посмотреть на места, занимаемые Норвегией, Канадой и Австралией — странами, доля и значимость сырьевого сектора в которых не сильно отличается от российской.

График 1. Уровень ВВП и ВВП по ППС на душу населения в 2014 г. ($/человека)

Источник: Росстат

Из «технических» деталей я бы обратил внимание на то, что у России сохраняется колоссальный разрыв между текущим курсом рубля и курсом по ППС: в 2014 г. он составлял 1,78 раза (рыночный курс доллара составлял 37,97 рублей, а курс по ППС — 21,28 рублей). Это говорит о том, что у рубля есть огромный запас для реального укрепления на долгосрочном горизонте. Исчерпание этого разрыва, судя по графику, происходит на уровне номинального ВВП на душу населения в районе 35-40 тысяч долларов.

Инвестиции готовы к росту

Росстат опубликовал первую оценку инвестиций в основной капитал за 2016 год и сообщил, что они сократились всего на 0,9%. При этом Росстат утверждает, что та часть инвестиций, которая пошла на строительство зданий и сооружений, даже выросла. Ну, что ж, дно, значит, дно. А будет ли рост — увидим скоро.

Что еще нужно ЦБ?

Также, по оценке Росстата, в феврале потребительские цены выросли всего на 0,22%, что является историческим рекордом для этого месяца (ранее минимальное значение февральской инфляции составляло 0,37% и было зафиксировано в 2012 г.). Эксперты Банка России говорят, что их оценка трендовой инфляции в феврале также продолжила снижаться. Но пока всего этого недостаточно для Банка России, чтобы принять решение о снижении ключевой ставки, и я не представляю, какую еще информацию хочет получить руководство ЦБ, чтобы решиться пойти на снижение ставки?

Более того, в последнем выпуске бюллетеня ЦБ «О чем говорят тренды» прозвучала новая угроза, которая вполне может быть озвучена руководством банка, если на своем очередном заседании (24 марта) совет директоров не примет решения о снижении ставки. Речь идет о более быстрой инфляции, измеряемой по корзине низкодоходных слоев населения. Вообще-то, более сильное инфляционное давление на бедных хорошо известно в мире и не является уникально российским или конкретно историческим явлением. Инфляция всегда сильнее бьет по бедны, именно поэтому борьба с инфляцией всегда и везде является самым надежным способом повышения уровня жизни населения.

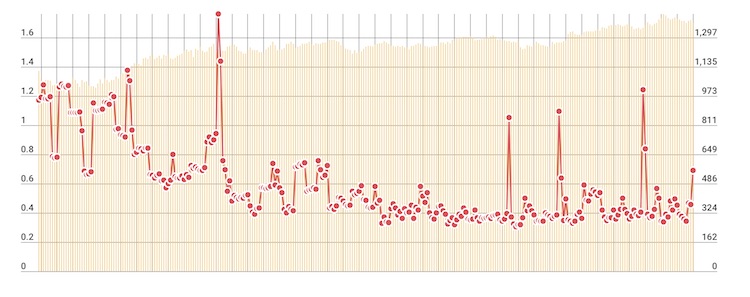

Что же касается ставки, то Банк России проводит уже совсем странную, на мой взгляд политику, наращивая объемы привлекаемых у банков депозитов (с уровня 300 млрд рублей в начале лета до 600-650 млрд рублей в декабре прошлого года), сохраняя депозитную ставку на уровне близком к 10% годовых. К этому времени цена на нефть уже выросла и колебалась в коридоре $45-50/барр., но члены ОПЕК еще НЕ договорились о сокращении объемов добычи нефти.

Для меня стремительное укрепление курса рубля во второй половине прошлого года, случившееся вопреки всем сезонным факторам и неустойчивому счету текущих операций, несомненно является результатом мощного притока спекулятивного капитала, ориентирующегося на операции carry-trade, и который не мог упустить возможности заработать на высоких процентных ставках в России. 9-10% годовых по однодневным или недельным депозитам в Банке России — попробуйте найти что-то лучше и безопаснее.

График 2. Объем депозитов российских банков, размещенных в Банке России, и курс российского рубля к доллару, 2016-2017 гг.

Источник: Банк России

ФРС в противофазе

Пока Банк России судорожно удерживает свою ключевую ставку на безумно высоком уровне, который снижает спрос на кредит и подавляет экономическую активность, ФРС США, похоже, встает «на тропу войны», а точнее — на траекторию последовательного повышения процентной ставки. До конца года следует ожидать еще два-три повышения, что приведет к укреплению доллара и постепенному повышению стоимости заимствований на мировых рынках.

В банковском надзоре все спокойно

История с отзывом лицензии Татфондбанка и размер дыры в его балансе (свыше 120 млрд рублей) говорит о том, что никакого улучшения положения дел с банковским надзором в Банке России пока не наблюдается. Самое печальное в этой истории не то, что обанкротился банк, входивший в топ-50 или что размер недостатка капитала зашкаливает за все разумные пределы, а то, что дефицит капитала у банка был выявлен год назад. Пока органы власти России и Татарстана препирались относительно того, спасать или не спасать банк, а если спасать, то за чей счет, размер дыры в балансе банка увеличился в два с лишним раза.

Я не буду удивлен, если вкладчики Татфондбанка, потерявшие свои средства, попробуют обратиться в суд с иском против Банка России, обвиняя его в бездействии и халатном отношении к своим обязанностям. Не уверен, что им удастся легко выиграть такой суд, но, на мой взгляд, все объективные шансы для этого есть.

Небывалый случай с ипотекой

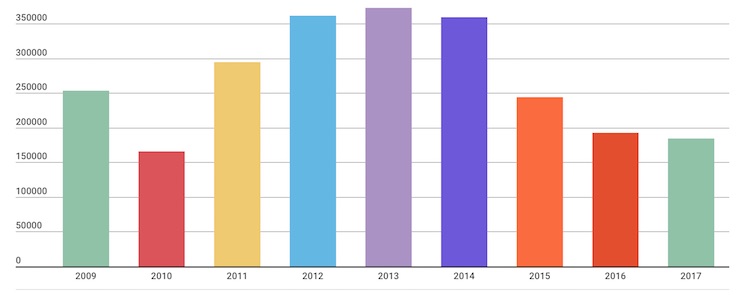

Январь — не самый лучший месяц для того, чтобы заниматься предсказаниями будущего, если смотреть на данные по выдаче ипотечных кредитов. Большое количество выходных дней и отпускное настроение у значительной части высокообеспеченных россиян (тех, кто может позволить себе взять ипотеку) приводит к тому, что количество выдаваемых в этом месяце кредитов бывает раза в полтора меньше, чем в последующие десять месяцев, и в два с лишним раза меньше, чем в декабре.

Однако обращу внимание на два момента. Во-первых, количество выданных в январе текущего года кредитов заметно уступает уровням 2014 и 2015 гг. и лишь ненамного превышает уровень прошлого года. Во-вторых, хотя общая сумма выданных в январе кредитов превысила 71 млрд рублей, сумма накопленной задолженности по ипотечным кредитам (рублевых) к концу января сократилась. Такого в российской истории еще не бывало.

Я пока не склонен считать это реакцией населения на отказ правительства от программы субсидирования процентных ставок, но население, несомненно, хорошо понимает, что в реальном выражении текущий уровень ставки по ипотеке является ненормально высоким.

График 3. Выдача новых ипотечных кредитов в России в январе месяце, 2012-2107 гг.

Источник: Банк России

Автомобили не в цене

Статистика продаж новых легковых автомобилей за февраль оказалась, мягко говоря, удручающей: падение на 4% к февралю прошлого года. Поэтому говорить о даже о медленном восстановлении потребительской активности более обеспеченной половины россиян пока не приходится.

График 4. Продажи новых легковых автомобилей в России в январе-феврале, 2009-2107 гг.

Источник: Ассоциация европейского бизнеса

Полная версия данной статьи доступна на сайте Открытой России.