В очередном комментарии о последних событиях в российской экономике Сергей Алексашенко, старший научный сотрудник Института Брукингса, анализирует причины укрепления рубля, высказывает осторожный оптимизм в отношении автомобильного рынка и скепсис по поводу ипотечного рынка, а также в очередной раз отмечает непоследовательность в действиях Минфина и ЦБ России.

Вице-президент Игорь Шувалов недавно заявил о разработке планов по долгосрочной стабилизации рубля. Его слова неожиданно противоречат провозглашенной политике ЦБ о переходе на плавающий курс национальной валюты. Фото: Александр Щербак / ТАСС

Нерезиденты укрепляют рубль

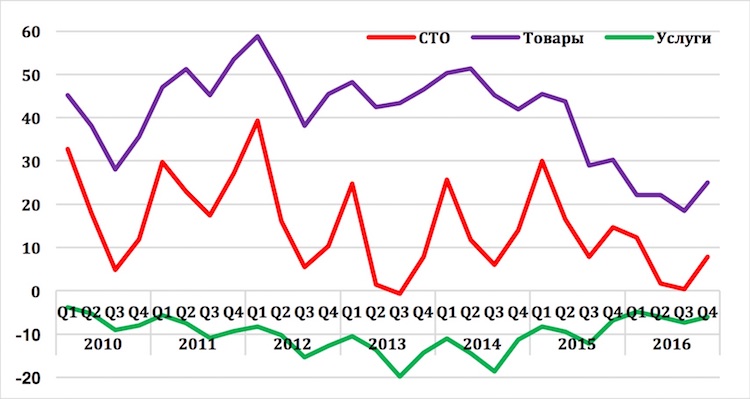

Несмотря на рост нефтяных цен на протяжении всего 2016 года устойчивость российского платежного баланса — объем положительного сальдо текущих операций (СТО) — продолжала снижаться. Cтоимостной объем российского экспорта снизился в прошлом году более чем на 18%, в том числе экспорт углеводородов — почти на четверть. При фактически стабильном стоимостном объеме импорта это привело к снижению торгового сальдо почти на $61 млрд, что было лишь на четверть компенсировано снижением отрицательного сальдо услуг и оплаты труда. В целом, объем СТО по итогам года по оценке Банка России снизился почти втрое, с $69 млрд до $22,2 млрд.

График 1. Некоторые компоненты счета текущих операций платежного баланса России ($ млрд/квартал)

Источник: Банк России

Пока не появились детальные данные, можно лишь строить гипотезы о том, за счет чего при таком слабом СТО курс рубля не только не ослабевал, но и заметно укреплялся в конце года. Моя гипотеза состоит в том, что российский рубль стал в 2016-м одной из самых привлекательных валют для игроков carry-trade.

Так, объем облигаций федерального займа, принадлежащих нерезидентам, за десять месяцев прошедшего года (более поздних данных пока нет) вырос на 400 млрд рублей. Если предположить, что в другие классы активов (банковские депозиты, негосударственные облигации и векселя, акции) вложена такая же сумма, то получается, что за год приток спекулятивного капитала в Россию составил $13-15 млрд.

Конечно, для стабильности курса рубля в 2016-м это было хорошо, но ведь все хорошее рано или поздно заканчивается. И что будет, когда этот капитал начнет из России уходить…

Плохо, но не ужас

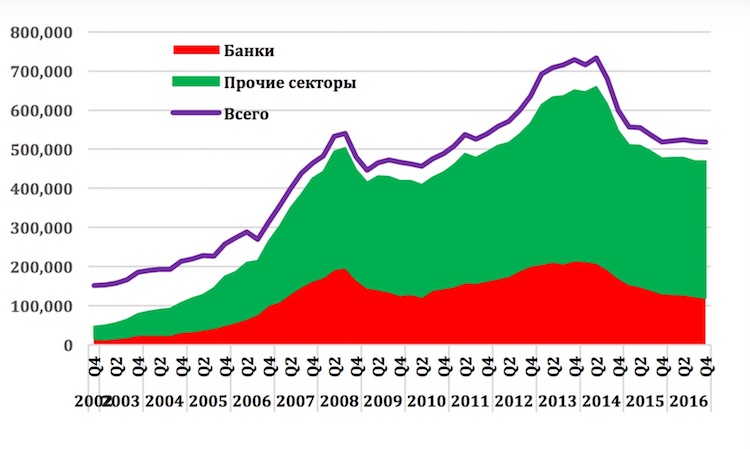

Данные Банка России о динамике внешнего долга уверенно говорят о двух фактах. Во-первых, сокращение внешней задолженности (речь идет о совокупной задолженности государства, финансового и корпоративного секторов) в текущем кризисе оказалось гораздо более болезненным, чем в кризис 2008-2009 годов. В этот раз оно продолжалось шесть кварталов против двух ранее, а объем внешнего долга сократился почти на 30% против 18%.

Во-вторых, стабилизация объема долга на протяжении всего 2016 года является свидетельством того, что российской экономике удалось рефинансировать 100% объемов погашения внешней задолженности, то есть западные финансовые санкции, хотя и не были отменены, фактически перестали негативно влиять на российскую экономику.

График 2. Динамика внешнего долга Российской Федерации ($ млрд)

Источник: Банк России

Осторожный оптимизм

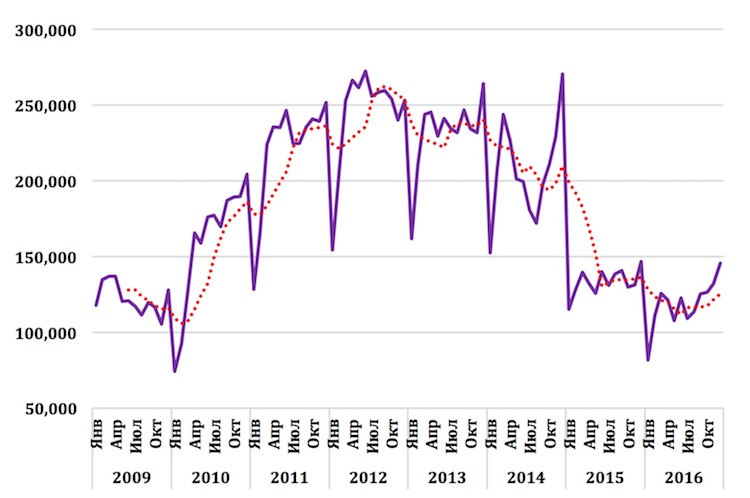

Внешне итоги развития автомобильного рынка в 2016-м оказались весьма плачевными: период сжатия рынка продолжился четвертый год подряд, падение объема продаж по сравнению с предыдущим годом составило 11%, каждый месяц прошедшего года (за исключением ноября) показывал результаты хуже, чем годом ранее. Однако мне кажется, что год заканчивался на оптимистической ноте. По крайней мере, во второй половине года четко прорисован восходящий тренд, и он намного сильнее того, что мы видели год назад. Думается, что, если в начале 2017-го авторынок будет поддержан укрепляющимся рублем, а в течение года цена на нефть не будет проседать ниже $50/барр, то разворот рынка к росту нам обеспечен. Впрочем, поживем -- увидим.

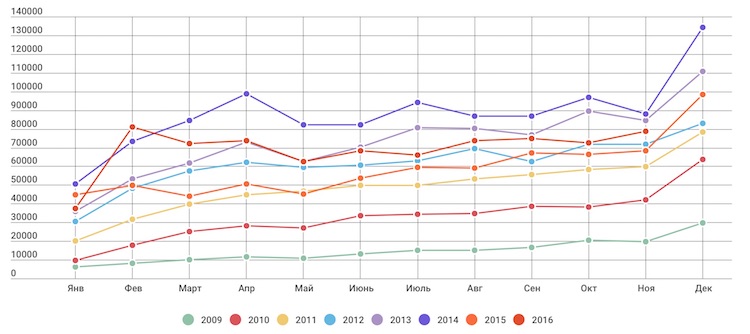

График 3. Продажи новых легковых автомобилей в России, 2009-2016 гг. (штуки/месяц и скользящая 6-месячная средняя)

Источник: Ассоциация европейского бизнеса

Бюджет и ставка ЦБ против ипотеки

А вот на рынке ипотечного кредитования никаких позитивных новостей я пока не вижу. Количество новых кредитов остается практически стабильным на протяжении всего года, так же как и доля получаемых кредитов, отправляемых на рефинансирование старой задолженности. Думается, что если этот сегмент рынка можно как-то простимулировать, то необходимыми стимулами могут стать снижение ключевой ставки Банка России или расширение объема программы субсидирования процентных ставок за счет средств федерального бюджета. Однако, если на снижение ставки Банка России надежды еще есть, пусть не прямо завтра, но в течение двух-трех месяцев, то вот с субсидированием процентных ставок -- вряд ли. Минфин решил исключить эти расходы из бюджета-2017, а с учетом сохранения жесткого подхода к бюджетной консолидации рассчитывать на восстановление этой строки в бюджете, наверное, не приходится. Боюсь, жилищное строительство может в наступившем году получить неожиданный удар «под дых».

График 4. Количество выдаваемых в России ипотечных кредитов, 2010-2016 гг. (штуки/месяц)

Источник: Банк России

Резервы нужны, чтобы их сохранить

Не успел начаться бюджетный год, как Министерство финансов сообщило, что при уровне цен на нефть $50/барр. и текущем курсе доллара 60 руб./$ федеральный бюджет получит примерно триллион рублей дополнительных доходов, а если цена на нефть поднимется до $55/барр., то объем дополнительных доходов бюджета может составить 1,4 трлн рублей.

Однако никакого увеличения бюджетных расходов ожидать не следует, а все дополнительные доходы будут направлены на замену планировавшегося использования средств резервных фондов. И чтобы ни у кого не возникло сомнений в жесткости данной конструкции, министр Силуанов тут же добавил, что это решение утверждено президентом Путиным.

Логику президента я еще могу понять: хотя 2017-й год является предвыборным, в ситуации, когда у явного фаворита гонки нет никаких серьезных конкурентов и нет никаких шансов ее (гонку) проиграть, зачем метать бисер перед свиньями и подкупать избирателя дополнительными бюджетными вливаниями? Более того, если вдруг рейтинги поддержки президента снизятся, то ничто не помешает ему намекнуть правительству, что, мол, неплохо бы, например, повысить зарплаты и пенсии.

А вот логику Минфина мне понять сложно. По сути дела, бюджет попал в замкнутый порочный круг: стагнирующая экономика не может генерировать рост бюджетных доходов, а желание сохранить нетронутыми остатки средств резервных фондов толкает Минфин на сокращение расходов, что вместе со сверхвысокой ставкой Банка России снижает совокупный спрос в экономике, которая все больше вязнет в стагнационном болоте. Как вырваться из этого круга? Минфин молчит, по всей видимости, перекладывая всю ответственность на Минэкономики.

Есть ли выход из порочного круга?

В рамках прошедшего десять дней назад в Москве Гайдаровского форума я поучаствовал в работе круглого стола на тему «Стратегия и тактика денежно-кредитной политики Центрального банка России». Хотя на этой сессии не присутствовало руководство ни Банка России, ни Минфина, ни Минэкономики, состоявшаяся дискуссия с участием экспертов оказалась весьма интересной. В ходе ее я сделал следующие заметки:

- Банк России верит в достижимость четырехпроцентной инфляции, но не хочет снижать ее дальше, опасаясь дефляции по отдельным товарным группам. В чем состоит опасность такой ситуации — Банк России прояснить не может;

- Эксперты указывают на то, что снижение инфляции в 2016 году происходило на фоне действия ряда благоприятных конъюнктурных факторов, которые могут не повториться в 2017-м, что ставит под угрозу цели по снижению инфляции. В среднесрочной перспективе главным риском эксперты видят ситуацию на рынке труда, где оживление экономики может привести к устойчивому росту заработной платы;

- В ответ на мой вопрос о том, как выйти из порочного круга, директор департамента денежной политики Банка России Игорь Дмитриев, с одной стороны, согласился с тем, что нынешняя процентная политика ЦБ является сверхжесткой из-за желание жестко подавить инфляцию, и не допустил отказа от такого подхода. С другой стороны, он заметил, что выход из порочного круга лежит за пределами компетенции Минфина и Банка России, и искать его нужно в пространстве «структурных реформ, о которых много говорилось на форуме».

Неожиданное заявление

Неожиданное заявление Игоря Шувалова о разработке планов по долгосрочной стабилизации курса рубля прозвучало меньше чем через неделю после Гайдаровского форума, где у правительственных чиновников была отличная возможность рассказать о своих планах и задумках. Но раз этого не было сделано, делаю я вывод, значит, правительство осознанно решило превратить Гайдаровский форум в «не место для дискуссий».

Внешне заявление российского вице-премьера идет в полный разрез с провозглашенным ЦБ переходом к плавающему курсу рубля и обещанием использовать валютные интервенции исключительно для сглаживания резких конъюнктурных колебаний обменного курса.

Однако год назад ЦБ заявлял, что у него появилась еще одна цель -- наращивание валютных резервов до уровня $500 млрд. И эта вторая цель вступала в явное противоречие с первой: если Банк России скупает валюту на рынке, то он противодействует укреплению курса рубля, то есть не дает ему свободы. В мае-июле 2015-го ЦБ проводил валютные интервенции, когда цена на нефть была в диапазоне $60-65 барр., а курс доллара опустился ниже 50 рублей. То есть уже Банк показал, что свобода курса рубля допустима лишь в определенных пределах. Поэтому удивляться заявлению Игоря Шувалова не стоит: хотя формально оно противоречит заявленной курсовой политике ЦБ, оно в полной мере соответствует практике работы Банка.

Данный текст впервые был опубликован на сайте openrussia.org.