В очередном комментарии о последних событиях в российской экономике Сергей Алексашенко, старший научный сотрудник Института Брукингса, анализирует очередное решение Центробанка не повышать ключевую ставку, динамику выдачи ипотечных кредитов и таящие резервы российского бюджета.

В ходе рабочего визита в Крым в мае этого года премьер-министр Дмитрий Медведев постарался поддержать крымских пенсионеров, как умел: его фраза о том, что денег в бюждете нет, стала крылатой. Фото: Дмитрий Астахов / ТАСС

Смутное решение

Решение совета директоров Банка России не снижать ключевую ставку, оставив ее на уровне 10,5% годовых, с одной стороны, не удивило: ничего существенно нового в экономике не произошло, снижать ставку Центробанк не обещал. Но, с другой стороны, важно не только решение, но и аргументация, а она звучит следующим образом:

1) Инфляция снижается в соответствии с прогнозом. Хотя базовая инфляция и инфляционные ожидания притормозили падение, дальнейшее снижение инфляции неизбежно в силу спросовых ограничений, хорошего урожая и более низких темпов индексации тарифов ЖКХ.

2) Оживление производственной активности (правда, где они его увидели, непонятно) происходит на фоне слабого спроса и не ведет к росту потребительских цен.

3) Сохраняется неопределенность относительно бюджетной консолидации и, в частности, индексации бюджетных зарплат и пенсий. Наметившаяся тенденция к повышению заработной платы и снижение депозитных ставок могут привести к ослаблению стимулов домашних хозяйств к сбережениям.

Очевидно, что первые два аргумента работают в пользу снижения ставки. Важно подчеркнуть, оба они описывают реальное положение дел, то есть то, что происходит в экономике, — устойчивое снижение инфляции. Третий же аргумент для меня звучит откровенно смешно: неопределенность в экономике сохраняется всегда; особенно в российской, где один ничем и никем не сдерживаемый человек в любой момент времени может принять любое решение.

Если же говорить об опасении Банка России относительно снижения склонности к сбережению в случае роста зарплат и снижения процентных ставок, то, на мой взгляд, не следует забывать о том, что лишь одна треть россиян имеет сбережения, а две трети живут от зарплаты до зарплаты. Более того, основная часть сбережений находится в руках крупных вкладчиков, которые, во-первых, хорошо понимают, что сбережения нужны, и, во-вторых, если и решат больше потреблять и меньше сберегать, то будут покупать более качественные, скорее всего, импортные товары, которые не входят в потребительскую корзину Росстата. И, кстати, импорт уже начал расти, что может свидетельствовать о начавшемся росте потребления у отдельных групп населения. Но инфляция при этом продолжает снижаться.

Одним словом, решение Банка России аргументировано слабо, на основании чего я делаю вывод: либо у ЦБ есть другие аргументы, которые по каким-то причинам не были озвучены публично, либо ЦБ просто не понимает, что 350 базисных пунктов реальной ставки (плюс добавьте 200-300 пунктов банковской маржи) для экономики, находящейся в рецессии, — это как снижение уровня кислорода в реанимационной палате.

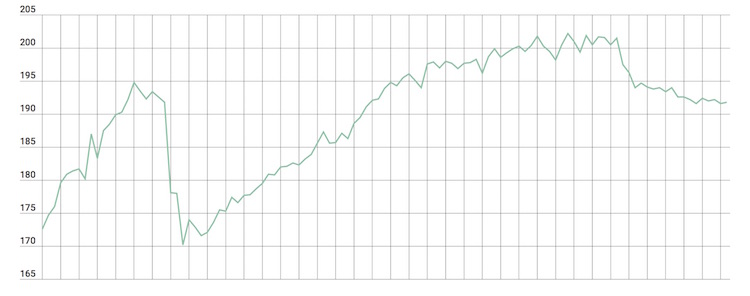

Настроения не улучшились

Минэкономики и ВЭБ опубликовали свои оценки динамики ВВП, которые не сильно расходятся между собой. Министерство говорит о стагнации в июне, ВЭБ — о слабом росте (0,1%). Эта разница не является значимой, поскольку любые экспресс-оценки динамики ВВП даются в условиях неполноты информации. Важно отметить другое: вот уже пять кварталов мы наблюдаем колебания месячных показателей вокруг нулевой отметки со слабо отрицательным трендом на уровне минус 1% в годовом выражении, а накопленное падение к концу 2014 года приближается к 5%.

Что меня действительно удивило, так это заявление министра экономики Улюкаева, который снизил градус своего оптимизма и сказал, что в третьем квартале он ожидает нулевую динамику, хотя немного ранее он уверенно говорил о грядущем начале роста.

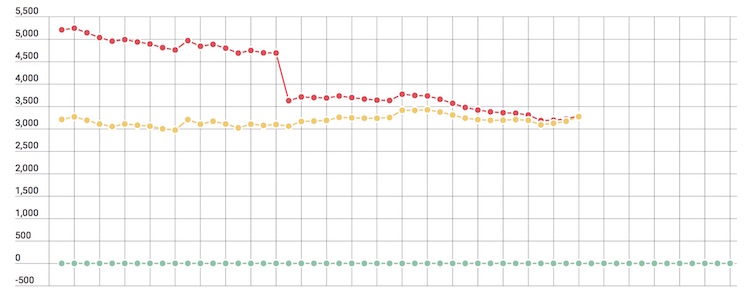

График 1. Индекс ВЭБа — оперативная оценка ВВП с устраненными сезонностью и календарным фактором (100 = январь 1999-го)

Источник: ВЭБ

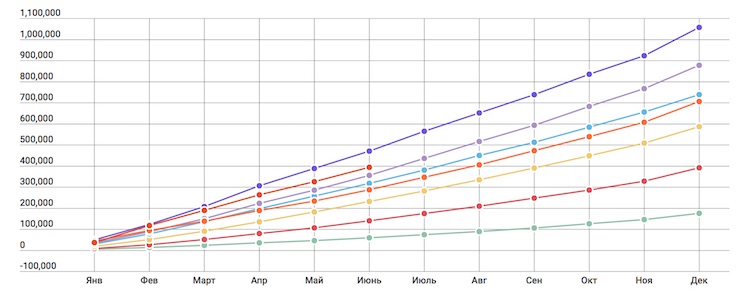

Ипотечные кредиты: преждевременная радость?

«В России продолжается рост ипотечного жилищного кредитования!» — радостно сообщает ЦБ. И, с одной стороны, это правда. Хотя после всплеска кредитной активности в начале года, когда заемщики опасались прекращения действия государственной программы субсидирования процентных ставок, количество выдаваемых кредитов сократилось, но пока показатели этого года уступают лишь рекордному 2014-му. Но, с другой стороны… Рыба ищет, где глубже, а человек — где лучше.

Когда вы берете ипотечный кредит на долгие годы, то может возникнуть ситуация, когда текущие ставки по кредитам оказываются ниже тех, по которым вы брали кредит какое-то время назад. И тогда, естественно, вы начинаете искать, а нельзя ли заменить старый кредит новым, по более низким ставкам. Многие банки любят такое рефинансирование и с радостью идут навстречу клиентам. Но с нашей точки зрения, с точки зрения анализа, это означает, что следует разделять новые и старые, рефинансируемые кредиты.

Статистика Банка России не дает такой информации, но ее можно получить, проведя нехитрые вычисления. Правда, речь при этом будет идти не о количестве кредитов, а об их сумме, но для оценки динамики этим можно пренебречь.

График 2. Количество выданных в России ипотечных кредитов, накопленным итогом с начала года (штуки)

Источник: Банк России

На Графике 3 хорошо видно, что с начала 2015 года, когда стала действовать программа субсидирования процентных ставок по ипотеке, доля кредитов, выдаваемых на рефинансирование, резко возросла, перейдя из коридора 40%-60% в коридор 60%-80%. Кроме того, в первой половине текущего года наблюдается очевидный растущий тренд этого показателя.

Вывод прост: выдача ипотечных кредитов в России продолжает расти, но сумма новых кредитов растет гораздо медленнее, по явно затухающей траектории.

График 3. Доля выдаваемых в России ипотечных кредитов, направляемых на рефинансирование задолженности, и скользящая шестимесячная средняя

Источник: Банк России

Возможно, именно с этим (хотя для меня это выглядит странно) связано решительное рекламное заявление президента Путина на встрече с руководителем Сбербанка Грефом о том, что нужно, чтобы «ваши (Сбербанка) клиенты не подумали, что сейчас лучше подождать и не брать ипотечные кредиты» и «лучше это делать сейчас». Однако аргументация президента, похоже, была абсолютным экспромтом: «Потому что инфляционные процессы развиваются» — и скорее сыграла против Центробанка и его усилий по погашению инфляции, нежели в пользу активизации получения ипотечных кредитов.

Так это или не так, готово ли население верить экономическим прогнозам Путина — увидим по итогам июля-августа.

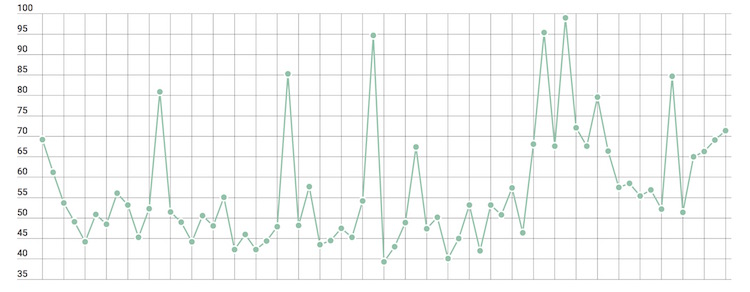

Помощь нерезидентов

Данные Банка России об участии нерезидентов на рынке облигаций федерального займа (ОФЗ), будучи на первый взгляд абсолютно техническими, позволяют сделать два важных вывода. Во-первых, нерезиденты продолжают любить и покупать российские государственные долговые бумаги, номинированные в рублях. Да, объем этого интереса не очень велик, меньше $20 млрд накопленным итогом, но рублевые объемы устойчиво растут, то есть нерезиденты постоянно их покупают.

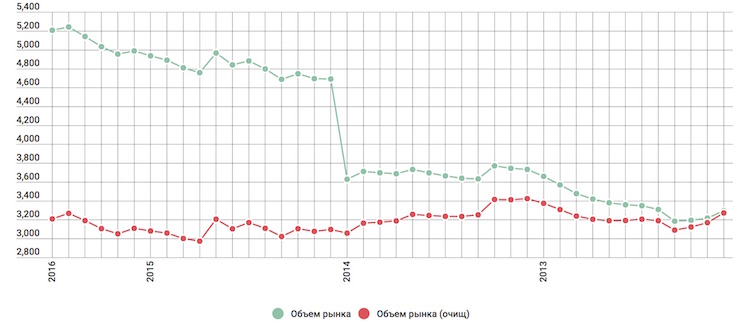

График 4. Доля нерезидентов на рынке облигаций федерального займа, 2012-2016 годы

Источник: Банк России

Конечно, сегодня аппетит на российские активы не так велик, как в 2012 – первой половине 2013 годов, когда приток средств нерезидентов обеспечивал весь (!) прирост рынка; но и сегодня вклад нерезидентов в рост рынка остается значимым — 60-70%.

График 5. Объем рынка ОФЗ, номинальный и очищенный от спецвыпусков, 2012-2016 годов

Источник: Банк России

Во-вторых, хотя это и не связано с нерезидентами, в целом, следует обратить внимание на то, что спрос на российские госбумаги отсутствует. Если из общего объема рынка вычесть 1 трлн рублей, на которые были выпущены облигации федерального займа (ОФЗ) для капитализации банков, и еще 1 трлн рублей, которые были предоставлены Агентству по страхованию вкладов Банком России для санации банков-банкротов и были вложены в ОФЗ, то выясняется, что пиковый объем рынка ОФЗ был прямо накануне аннексии Крыма. (Для целей построения графика триллион на капитализацию банков я вычел в январе 2015 года, а второй триллион равномерно распределил на протяжении 42 месяцев, между январем 2013-го и июнем 2016-го.)

Соединив эти два момента, несложно сделать вывод о том, что без денег нерезидентов у Минфина не только не было бы надежд на привлечение новых средств за счет выпуска ОФЗ, но ему бы пришлось тратить значимые средства, поступающие от налогов, на погашение старых обязательств.

«Денег нет, но вы держитесь»

Заявление первого замминистра финансов Татьяны Нестеренко о том, что экономика России находится в центре шторма, было широко растиражировано и прокомментировано. Но вот вторая часть ее заявления — о том, что в случае отсутствия реформ финансовые резервы будут исчерпаны к концу 2017 года и «у государства не будет денег на зарплаты», осталась незаслуженно обойденной вниманием. Нет, то, что резервы вот-вот закончатся, все уже знают, а что дальше?

Во-первых, следует хорошо понимать, что какие реформы сейчас ни начни, вряд ли они дадут настолько значимый эффект для экономики, что она начнет расти со скоростью 10% в год и позволит наполнить казну. Даже трех-пятипроцентного роста все равно не хватит, чтобы расплатиться по уже выписанным счетам. То есть вопрос, что делать, когда резервы закончатся, — то ли резать бюджет по живому, то ли бежать за деньгами на Неглинную, — остается без ответа. Кроме того, я не очень понимаю, «замирение» с Западом и уход из Донбасса — эти идеи входят в понятие «реформы» или нет?

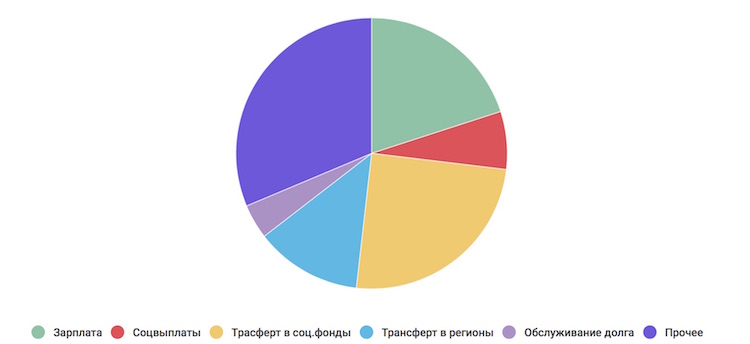

График 6. Экономическая структура расходов федерального бюджета России в 2015 году

Источник: Минфин России

Во-вторых, и это гораздо важнее, фраза о нехватке денег на зарплаты — это не шутка. Посмотрите, как выглядит экономическая структура расходов федерального бюджета в 2015 году: на прямые выплаты населению уходит 52%, регионам и на проценты по долгам — еще почти 17%. На все остальное — аренда помещений, автомобили, скрепки, танки, ядерные боеголовки, стадионы для ЧМ-2018, Керченский мост и так далее — всего 31,3% расходов бюджета. Расходы-2017 должны быть не больше расходов этого года, а если будет принято решение об индексации пенсий и зарплат бюджетников, то что-то предстоит подрезать. А что из перечисленного выше можно не финансировать?

Эта статья была впервые опубликована на сайте openrussia.org.